|

新浪美股讯 北京时间28日消息,这是一家存在超过二十多年而屹立不倒的少数对冲基金之一,自1998年至08年金融危机前,公司业绩一直稳超20%。它能请到华尔街“最大牌”的“金融顾问”—前美联储主席伯南克。而在今年7月底8月初,中国证监会向“恶意做空者”的宣战将其推向了风口浪尖。请看新浪美股带来的长篇特写《恶意做空A股的境外势力:起底对冲基金巨头Citadel》。

传说中的“境外敌对做空势力”

今年7月31日,中国证监会[微博]核查了部分具有程序化交易特征的机构和个人,其频繁申报和撤销的行为,被认为涉嫌影响证券交易价格或其他投资者的投资决定,截至8月3日的一周中,共有34个账户被暂停交易。这34个账户中包括一家毫不起眼的公司:司度(上海)贸易有限公司。

然而,神秘的力量往往隐藏在最不起眼的地方这家似乎与资本市场完全不搭边的贸易公司,恰恰正是来头最大的一家。

全国企业信用信息公示系统显示,司度(上海)贸易有限公司成立于2010年2月,注册资本1000万美元。工商信息显示,司度(上海)贸易有限公司为外国法人独资,股东为Citadel Global Trading S.AR.L。(“Citadel”)。

这唯一的外资股东Citadel是一家注册于欧洲卢森堡,总部位于芝加哥的国际贸易公司。而其背后与全球对冲基金巨头Citadel Investment Group有着不同寻常的关系。

Citadel于8月2日发出声明,确认账户被限制,并称“在华投资已有15年之久”。“无论是以往,还是近期在中国股市震荡期间,我们自始至终与中国相 关监管部门保持积极和有益的沟通。我们在此确认国信期货有限责任公司-司度(上海)贸易有限公司账户被深圳证券交易所[微博]限制交易。目前,本公司各办公室的其他运营正常。我们将一如既往遵守中国的相关法律法规,继续合法开展各项经营。”

最新进展

8月25日晚间,新华社发布消息称中信证券股份有限公司徐某等8人涉嫌违法从事证券交易活动,已被公安机关要求协助调查。财新网核实称,徐某即是中信证券执行委员会委员,董事总经理徐刚;值得指出的是,另类投资部执行总裁、前司度董事汪定国此次也被要求协助调查。

司度贸易公司目前唯一一家股东为Citadel Global Trading S.à r.l.,而在2014年11月份投资人变更前,其实是有两位股东,另一位是深圳市中信联合创业投资有限公司。

2010年2月,中信证券孙公司中信联创和Citadel共同出资成立司度(上海)贸易有限公司,汪定国出任中方董事。中信联创出资100万美元,占20%股权;Citadel出资400万美元,占80%股权。2014年11月,中信联创退出司度(上海)贸易有限公司。

8月25日,也就是中信证券8人被公安机关要求协助调查当天早上,四大报之一的《证券日报》在头版显要位置发表题为《摧毁中国股市信心将危及整体改革》的文章,罕见地批评“一些机构几乎放弃了对基本面的研究分析,转而把心思放在‘赚国家稳定资金的钱’上边;他们的做法成为伤害市场稳定的重要因素”。

文章称,我国的“核心投行”队伍不健全、不理性,大型投行没有担当起稳定股市价值中枢的功能,恶意操纵者攻击中国股市的软肋,我们可以采取的措施一是回击,二是忍耐。但是,如果“自己人”和外部力量合伙,攻击市场的软肋,与政府维稳行动对赌,就涉嫌危害国家金融安全,应当对其采取果断措施。

至于对中信高管的调查是否再度牵涉到司度,我们尚不得而知。但和司度有着千丝万缕联系的Citadel Investment Group究竟是何方神圣?

Citadel基金大有来头

Citadel 可不是什么小角色。维基资料显示,这家对冲基金巨头由肯尼斯-格里芬(Kenneth Griffin)于1990年创建。 公司主要运营两大业务单元:另类资产管理基金Citadel及世界上领先的做市商之一Citadel证券。就其资产管理部分,资料显示截至2015年5月,以芝加哥为基地的 Citadel管理的资产超过260亿美元,是世界上第二大多策略对冲基金。

Citadel 是主要依靠程序做交易的基金。在美国,Citadel 还是唯一以做市商身份开展期权业务的对冲基金,也是首批拥有自己的股票借贷能力的基金之一。

另外,Citadel还是存在超过20年的少数对冲基金之一,能够屹立20年而不倒的对冲基金比例只有3%!基于其骄人业绩,Citadel为包括主权财富基金、养老金、高校捐款等许多世界上规模最大的机构投资者管理资产。

目前公司拥有超过1400名员工,以芝加哥为总部,办公室遍布北美、亚洲、欧洲等。

没错,前美联储主席伯南克加入的正是这家公司

相对于其强大的市场操作能力,更引人注目的要数请到华尔街“最大牌”的“金融顾问”——前美联储主席伯南克。今年4月,伯南克宣布出任该公司高级顾问。伯南克当时表示,他之所以选择在Citadel而不是某家银行任职,部分原因就是Citadel不受美联储的监管。伯南克称,“我希望避免造成利益冲突的印象”,并表示,他将不会从事“任何类型的游说活动”。

尽管伯南克声称不会为Citadel游说,但他的加盟进一步拉近了Citadel与美联储本就密切的关系。

“他(伯南克)对全球经济具有非凡的见识。”格里芬发布声明称,“其对金融政策和资本市场的真知灼见对我们团队及投资者来说弥足珍贵。”

虽然伯南克在该公司担任顾问的角色为兼职,但据称百万美元的不菲雇佣费用向外界传递了一份清晰信号:Citadel已再次跻身投资业的主导力量之列。

Citadel是华尔街“不能说的秘密”

伯南克在加入Citadel时称,他之所以选择此对冲基金,是因为该公司不受美联储监管。然而,Citadel真的与美联储毫无瓜葛吗?

知名金融博客Zerohedge披露,美联储与Citadel的千丝万缕的关系是华尔街“不能说的秘密”。

上交所[微博]限制了Citadel在中国的交易账户的消息传出后,Zerohedge便在Twitter(26.75, 0.29, 1.10%)上发布了一个听起来有些夸张的问题:

中国暂停了Citadel在中国的交易账户。这是否暗示了美国的“暴跌保护团”(Plunge Protection Team)成为了中国的“暴跌制造者”(Dump Enforcement Team)?

而这里面的“暴跌保护团”指的便是Citadel对冲基金。

Zerohedge爆料称,在过去的7年里,世界上最大的对冲基金之一--Citadel实际上成为了纽约联储掌控市场稳定性的工具。他们利用高频交易等手段,推高美国股市。

Zerohedge同时披露,Citadel在没有得到美联储的预先批准的情况下,是无法做出任何改变市场的行为的。如果Citadel的高频交易涉嫌在中国做空,那么一定是美国的某些人为他们亮起了绿灯,允许他们令中国股市陷入进一步下跌。

Zerohedge最后称,考虑到Citadel与美联储的紧密联系,或许“外资打压中国股市”的说法并非空穴来风。

Citadel也一度进入国美国证监会防做空调查名单

2008年金融危机期间,在金融类股大幅下滑的形势下,美国证券交易委员会(SEC)就沽空者和投机者是否操纵市场展开调查。

2008年7月中旬,SEC发布紧急命令,对房利美(2.17, 0.00, 0.00%)和房贷美等主要大型金融公司某些类型的做空行为进行限制。这是SEC为限制市场操纵行为而作出的努力之一。

据彭博社报道,SEC当时向华尔街多家银行和对冲基金发出传票,就怀疑贝尔斯登和雷曼兄弟股价被操纵一事进行调查。据两位未表明身份知情人士的透露,受到调查的公司不仅有高盛(187.94, -0.62, -0.33%)、德意志银行和美林这几家金融巨头,还有包括 SAC Capital Advisors LLC 和Citadel Investment Group LLC在内的50家对冲基金。SEC要求他们提供包括交易记录和电子邮件在内的相关性信息。

2008年11月13日,格里芬与其他四位排名前五的对冲基金大佬,出席了美国众议院监管和政府改革委员会就对对冲基金进行监管召开的听证会。

上图:大佬们正在宣誓。由左及右:索罗斯(Soros Fund Management LLC主席)、詹姆斯-西蒙斯(Renaissance Technologies LLC董事)、 约翰-保尔森(Paulson & Co总裁)、菲利普-法尔克(Harbinger Capital Partners高级常务董事)及肯尼斯-格里芬(Citadel Investment Group 首席执行官及常务董事)。 上图:大佬们正在宣誓。由左及右:索罗斯(Soros Fund Management LLC主席)、詹姆斯-西蒙斯(Renaissance Technologies LLC董事)、 约翰-保尔森(Paulson & Co总裁)、菲利普-法尔克(Harbinger Capital Partners高级常务董事)及肯尼斯-格里芬(Citadel Investment Group 首席执行官及常务董事)。 创始人Kenneth Griffin:对冲基金之王

格里芬的成功之路几乎就是一部自我奋斗的教材。1987年,格里芬靠着一台传真机、一台个人电脑、一部电话和从亲戚朋友那里借来的26.5万美元本钱,在他的哈佛宿舍建立了自己的一个可转换债套利组合,并用自己编写的程序取得了不俗的收益。1990年,格里芬22岁,他用420万美元建立了自己的基金公司——Citadel。

Citadel字面意思“城堡”, 格里芬希望即便是在市场动荡的情况下,公司也能保持强大的实力。

据2015福布斯4月份数据,格里芬拥有65亿美元净资产,在美国400富豪榜排名89,被评为仅次于史蒂夫-科恩、雷-达里奥和索罗斯之后的第四大对冲基金经理。

而据对冲基金杂志《阿尔法》今年5月份发布的最赚钱对冲基金经理人排行榜,前25名最成功的对冲基金经理人在2014年共赚得116.2亿美元。而格里芬高居最赚钱榜单榜首,其个人共赚得13亿美金,超过了榜单总额的十分之一。需要说明的是,较之灾难性的2008年,2014年的经济形势并不是太坏,但这些最赚钱的对冲基金经理人去年所获的财富和2008年表现竟平分秋色;相比2013年则大幅下滑45%。

2014年格里芬成为最赚钱的对冲基金经理 2014年格里芬成为最赚钱的对冲基金经理 一度濒临破产

2008年金融危机期间,Citadel一度接近死亡的边缘。而今7年过后,其显得比以往更为强大。

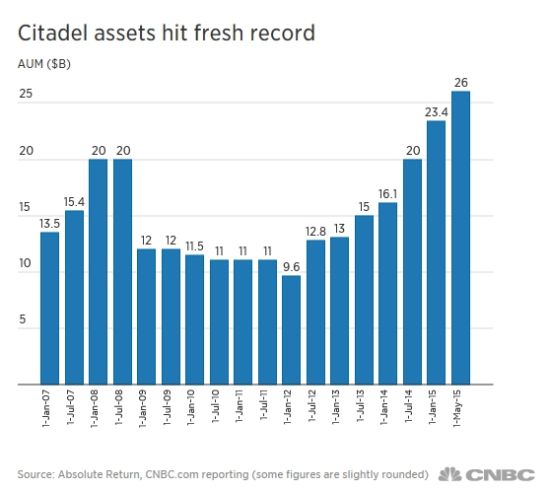

截至今年5月份,公司管理着超过260亿美元的资产,较之2012年迅速攀升了170%,至此,Citadel已经挽回金融危机期间遭受的所有损失。

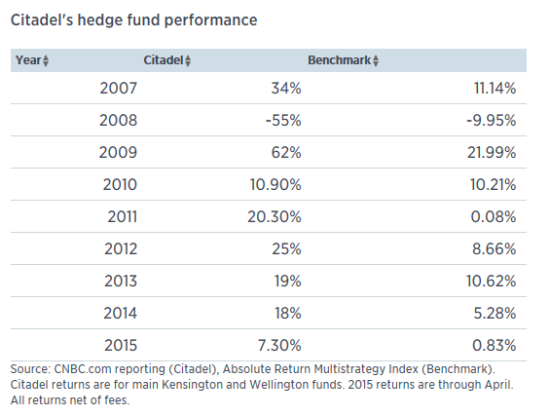

Citadel资产达到记录新高 Citadel资产达到记录新高 自1998年起,公司年度业绩一直稳超20%。到2007年底,Citadel的辉煌达到了顶峰,公司资产达到200亿美元的峰值,但这样的情形并没有持续太久,2008年金融危机,Citadel 损失了超过55%的净值,据对冲基金研究(Hedge Fund Research Inc。),他的基金的跌幅远远超过了对冲基金总体平均亏损10%的水平。高峰期格里芬自己说“我们每天在市场上的亏损都是几亿几亿的”。

人们都预测 Citadel 可能破产,但是它最终熬了过来,在2012年、2013年的总收益分别是25%和19.4%。

Citadel2007-2015年对冲基金业绩表现。其中2015年为截至今年四月份。 Citadel2007-2015年对冲基金业绩表现。其中2015年为截至今年四月份。 Citadel的起死回生并迅速崛起得益于旗下两只旗舰基金Wellington LLC 和Kensington Global Strategies 的高额回报。

人员流失:芝加哥的旋转门

再坚实强大的“城堡”也不能做到固若金汤。在Citadel的员工看来,格里芬也许并不是一个好的管理者。尽管Citadel的待遇十分优厚,但人员流动依然频繁。有人把Citadel戏称为“芝加哥的旋转门”,暗讽公司的人员流失严重。

今年年初,Citadel几位高层的离职提醒着人们,能在这家公司谋得一份差事是一件非常具有挑战性的事情。

Derek Kaufman,公司固定收益部门总管,在公司待了近7年之后于今年4月份选择辞职。其在2014年的多种交易中损失超过10亿美元。其辞职的消息仅在伯南克加入公司的消息公布几个小时之后传出。另一位高层公司全球股票业务总管Brandon Haley,一位在公司工作了9年的“老兵”,尽管去年的业务表现靓丽,但也选择了离开。

公司驻香港业务主管Oliver Weisberg今年年初选择离职,加入了阿里巴巴(70.03, -0.81, -1.14%)执行副主席蔡崇信创建的“家族理财室”(Family office)。

当然,相对于公司500名投资员工和1400名雇员,这只是很小的一部分。据知情人士透露,公司的人才年流失率为10%左右。但行业人士称,对冲基金公司流失率通常较低,要“远低于”10%。

公司客户摩根凯瑞资本管理公司首席执行官 Mark Yusko承认,关于Citadel的人员流失确实存在某些说法,但他表示其并不关心这些,“对二流人才(B-Player)确实很难容忍,我认为他们的流失是一个好的迹象。”

据熟悉公司招聘事宜的知情人士透露,Citadel每年能收到20000份简历,其中只有2%的人能拿到Offer。其还透露,公司雇员的平均在职时间为5年左右,而高层管理人员则为9年。

公司结构整合:总比他人快出两三步

对Citadel来说,进行大的机构调整并非罕见之举。

去年公司专注于对冲基金策略的股票投资部门,增加了60名雇员,约20%的增员规模。而在2013年,公司的证券部门Citadel Security据称曾经裁员10%。

Citadel在2011年还摒弃了其投行业务,格里芬曾经希望藉此与高盛一争高低。富国银行(53.77, -0.26, -0.48%)证券与Citadel达成协议,收购了该业务并接受了其约25人的团队及一些未决交易。今年上半年,Citadel撤销了其独立的宏观部门,把一些交易员整合进固定收益部门,并摒弃了所有的高频交易。

虽然对冲基金仍占主导业务,但技术娴熟的Citadel己经将其做市商业务扩展到了股票和股票期权之外。今年1月份,公司雇佣了瑞银(20.72, -0.08, -0.39%)老将Paul Hamill 创立固定收益领域的交易执行服务业务,公司期望在此方面实现快速的增长,尤其是利率互换交易方面。

“他们总是比其他人快出两三步。”摩根凯瑞资本管理公司首席执行官 Mark Yusko称,“他们是对冲基金业的楷模”。

高杠杆-借入资本

美国证券交易委员的文件显示,截至今年4月份,Citadel的监管资产将近1760亿美元,而其实际资本规模为260亿美元,这意味其具有接近7倍的杠杆,位居监管资产规模前10大公司中第三位。

艺术的狂热爱好者

格里芬这位对冲基金大腕更是一个狂热的艺术爱好者。据称他会运用自己在投资时可能采用的“高度集中”策略来进行收藏。1999年,他花6050万美元买下了保罗-塞尚的画作 《窗帘、水瓶和水果篮》(Curtain, Jug and Fruit Bowl),创下了法国印象派作品的拍卖纪录。

如果发现了精品,格里芬愿意为之付出高价。2006年,他从梦工厂的 合伙人David Geffen的洛杉矶住宅中看到了艺术家贾斯培-琼斯(Jasper Johns)1959年创作的一幅文字游戏画作《虚幻的开始》(False Start),之后他豪掷8000万美元买下了这幅画,这在当时创下了在世画家作品售价的最高纪录。

格里芬已经拥有出自保罗-塞尚、莫奈和贾斯珀-约翰斯(Jasper Johns)之手的数十件艺术精品。

热衷于慈善

2014年,他向母校哈佛大学捐赠了1.5亿美元为学生提供经济帮助。此笔捐款是哈佛大学接到的最大一笔捐款。今年1月份,格里芬给芝加哥艺术博物馆(the Art Institute of Chicago),捐款1亿美元,并把塞尚的画放在那里展出。

为纪念格里芬创纪录的捐款,哈佛大学将学校的经济资助办公室重新命名为格里芬经济资助办公室。上图为格里芬在更名仪式上。

据Citadel的发言人Spring称,格里芬向专注于教育、医疗创新的组织和方案以及当地文化机构的捐款已高达5亿美元。

不过,格里芬并未签署巴菲特与盖茨发起的“赠与誓言”(Giving Pledge)活动,该活动承诺将捐出自己的大部分财产。对冲基金领域的有十多人,包括Dalio, Bill Ackman, John Arnold and Lee Cooperman签署了该协议。

离婚剧情很狗血

令格里芬头疼的是,其与妻子安妮-迪亚斯-格里芬(Anne Dias Griffin)的离婚诉讼一度成为美国媒体争相报道的焦点。

资料图:曾经幸福的一对 资料图:曾经幸福的一对 安妮出生于法国,婚前也是一家对冲基金的创始人。这对曾经被视为珠联璧合的情侣于2003年7月在法国凡尔赛举行了一场奢华的婚礼,大约200名参加婚礼的宾客见证格里芬留下了幸福的眼泪。

但2014年格里芬向其妻子安妮提起离婚诉讼,之后各种狗血剧情,包括奢华的消费习惯、奢华的婚礼前被迫签署婚前协议等。

比如说,这个家庭每月要在三个孩子身上花去100万美元,法庭文件显示这笔花费包括每月30万美元的洲际私人飞机旅行、16万美元的度假公寓费用等。安妮称格里芬每个月连 8000美元的小孩学费都不肯给,格里芬立刻回击说安妮出去度个10天的假要花45万美元。安妮的律师称,根据州法律,格里芬应该根据婚姻期间的生活方式向孩子们提供抚养费,而格里芬则称,安妮其实以孩子抚养费的名义来满足她自己的生活方式。

投资理念:不关心基本面;风险管理要部署在危机到来前

格里芬是典型的交易型对冲基金管理者,他不关心股票的基本面或内在价值,只关心价格波动,通过大量信息以及各种数学模型来分析交易心态,从中寻找机会。

格里芬会设计高级计算机代码,会书写复杂的数学公式,其交易也基本上依靠电脑程序进行。

格里芬的观点是:风险管理的核心内容就是了解投资组合在不同的市场变化下将如何运行,如果对某种风险测试的结果不满意,那就应该提前调整投资组合。“好的风险管理是在危机发生之前做好部署,而不是等到危机发生之后才有所应对。”格里芬如是说。(完)

|